文 / 邓华先

前不久,一则“兴业银行停办房地产夹层融资业务”的公告导致地产股集体重挫,随后13家银行发布公告表示未调整信贷政策。金融市场任何的风吹草动都会牵动渴求资金的地产企业紧绷的神经。最近几年日渐严厉的房地产调控政策使得银行房地产开发贷款渠道受限,沪深股市干脆关闭了房地产企业上市融资的大门,直接融资渠道受阻。资金来源受限,而土地成本节节攀升,过去几年房地产信托的快速扩容正是受益于此。随着国家日渐重视影子银行债务风险,对房地产信托产品逐渐严格的审查,这推动了私募房地产基金快速发展,伴随最近暴露出的几起信托违约事件,这一趋势仍将加速。

2008年以前,我国私募房地产基金的活动主要由外资主导,外资机构通过与中国本土的房地产开发商合作,进行住宅和商业地产的投资开发。随着本土房地产基金募资规模不断扩大,短短几年时间,房地产基金已经从以外资为主导转向以本土为主导。其中的典型案例如成立于2003年的深国投商用置业公司,几年间经历了从外资基金合作到本土产业基金完全控股的转变,其过程正是国内房地产基金发展壮大的真实写照。清科研究中心的统计数据显示,至2012年年底,活跃于中国私募市场的房地产基金公司178家,其中本土私募房地产基金公司141家,外资公司31家,合资机构6家。

目前我国本土的房地产基金大致分为三类。第一类是由房地产开发商发起成立的基金,如深圳金地集团较早开始探索,发起成立的稳盛基金。开发商背景的地产基金在行业资源、项目开发运营方面都具有显著的优势,并能得到LP的认可。然而此类基金能否在长时间的运作中保持足够的独立性,能否以投资人的利益为重而非开发商的利益为重,则是LP所疑虑的。第二类是金融机构背景的地产基金,如鼎晖投资、平安信托旗下的地产基金,此类基金通常对金融市场了解深刻,资源丰富,具有显著的金融人才、募资渠道、机构资源优势。第三类是独立品牌的地产基金,此类基金的管理团队通常由具有地产开发运营经验和金融投资背景的专业人士联合组成,达到优势互补的目的,对于资金募集、投资标的寻找、开发运营需要倚重团队成员各自的资源,特别是早期缺乏可资证明的业绩时。独立品牌的地产基金与前两类相比,不具有明显的资源优势,因此更加注重基金管理运营能力的培养。

一、案例一:中信信托与首创地产设立的产业地产基金

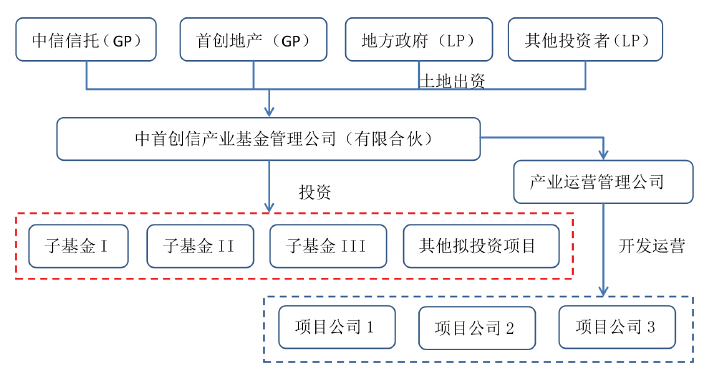

图1:中首创信产业基金公司结构示例

1. 运营模式(图1):将不同背景的普通合伙人(GP)组合在一起,汇聚金融管理、产业运营管理、地产项目开发管理等多种能力,将这些能力依据职能的不同配置在不同的管理层面。基金管理公司负责资金的融资结构设计和资金募集、投资、投后管理、退出的安排,拥有基金运作的决策权以及为支持决策的相应能力。基金管理公司设立子公司产业运营管理公司,产业运营管理公司主要积累产业资源和运营管理能力,负责基金所投项目在退出前的资产运营管理,包括土地的一级开发、二级建设、产业投资资产的运营等。产业运营管理公司可以针对不同产业类型的项目设立不同的项目公司,对单项目公司可以募集子基金匹配投资,吸引LP。

中首创信产业基金是一个同时兼具地产商背景与金融机构背景的地产基金,目前该基金的第一个产业项目已于2013 年在云南昆明启动,打造20 平方千米的嘉丽泽文化旅游产业集聚区。

2. 基金投资策略

根据投资风险的高低,私募房地产基金通常分为四类:核心型、核心增益型、增值型及机会型,四种基金的目标投资回报率各有不同。目前国内房地产基金整体上以机会型策略为主,绝大部分机构都以与开发商模式紧密结合获得高额投资收益为主要策略;部分独立品牌基金开始专注于以增值型策略作为主要的投资策略; 核心型和核心增益型基金仅占非常小的市场份额。这与欧美成熟市场状况正好相反。

从投资实体来看,地产基金的投资主体仍然是住宅地产,部分房地产基金已经开始尝试结合住宅和商业性质的城市综合体,如星浩资本。商业地产、工业地产、旅游地产、养老地产、酒店/ 写字楼地产、仓储物流地产等专业地产基金在市场上虽然也有出现,但不具有典型性。相对于住宅地产,商业地产在房地产基金领域是将来发展的重点。从运营角度来看,商业地产项目,特别是零售、酒店、写字楼、仓储的专业化程度非常高,投资的变现能力很大程度上受项目运营能力的影响,这就对基金管理团队的开发、运营能力提出了非常高的要求。

按房地产行业的价值链划分,地产基金衍生出三种投资策略,拿地开发阶段投资、持有经营阶段投资、房地产企业并购投资。不同投资阶段的基金具有不同的投资策略,拿地开发阶段更偏重于机会型策略,持有经营阶段偏重核心增益型和增值型策略。内资地产基金参与并购投资,可见的案例较少,运作模式也不成熟。

二、案例二:绿城与平安信托合作——结合信托与地产私募基金的投资计划

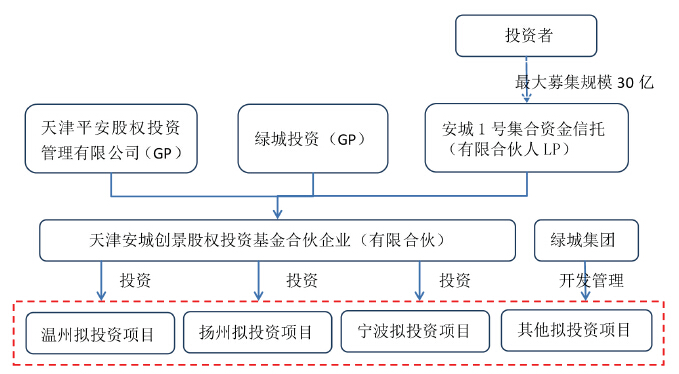

图2:天津安城创景股权投资基金公司结构示例

1. 交易结构:平安投资和绿城投资作为普通合伙人,平均出资,各认缴5 亿元。信托计划作为LP 加入,基金主要用于城市旧城改造、城市基础配套设施以及保障性住房等项目,同时大力发展节能、环保的绿色低碳建筑项目。

2. 收益分配:优先分配给LP10% 的回报后, GP 与LP 按照2:8 的比例参与分配,基金层面每年提取2% 的管理费。三年投资期内收益分配顺序:分配LP 优先回报,直到年化收益达到10% ;分配GP 劣后回报,直到LP 已分收益的25% ;LP 和GP 本金循环投资,最后剩余收益按照2:8 分配。二年退出期内收益分配顺序:分配LP 优先回报,直到年化收益达到10% ;分配LP 本金,分配GP 劣后回报,直到LP 已分收益的25% ;分配GP 本金,最后剩余收益按照2:8 分配。

安城创景是一家典型的专注于拿地开发阶段投资的地产基金,依托绿城集团的项目开发优势。平安投资和绿城投资作为安城创景的GP, 在管理上各有侧重。平安信托作为受托人,在基金的风控管理上起主导作用。由于不同的投资者具有不同的收益要求和风险承受能力,为吸引更多的投资者,地产基金在进行产品设计时常进行结构化安排。常见的是将募资份额分成优先级和劣后级,优先级优先参与收益分配,但收益率较低;劣后级要在优先级收益分配完成后才能进行收益分配,但收益率较高。基金管理机构常对优先级基金有公开或隐性回报承诺,因而降低了投资人的风险,能吸引风险偏好低的投资人。本案中的LP 与GP 的收益分配方案就采用了此种模式,降低了募资的门槛, 同时提高GP 的收益。

真正的地产基金是股权投资,在国内市场上基金管理机构为了降低风险,往往采取债权投资、明股实债、债股结合或者夹层投资等方式。由于国内地产基金主要投资于地产项目开发阶段,为了降低项目退出风险,往往会与项目开发方签订优先清算、强制回购等保护性条款以及资金分期支付的交易条款。本案中规定了两条回购条款:①项目公司销售达到65% 时, 绿城有权要求回购项目公司股权;②如果绿城未要求回购股权,但项目公司销售达到90% 的, 或信托计划到期的,或基金投资决策委员会决定退出的,绿城对基金持有的项目公司股权有回购义务。

三、私募地产基金的发展趋势

1. 募资主体:从散户投资者向机构投资者转变。

欧美成熟市场地产基金的主要投资人以养老基金、退休基金、公益捐赠基金、大学基金、保险公司、大型企业等机构投资者为主。现阶段,国内房地产基金的LP 主要以散户为主, 有限的机构投资者主要来自信托公司和国外的产业投资基金,而券商、证券投资基金、社保基金、保险公司投资地产基金还存在诸多障碍。散户投资者对地产基金还停留在理财的层面,热衷于赚快钱,这直接影响到基金的投资策略:以债权投资为主的固定收益模式,1 ~ 3 年的短周期投资年限, 较小的基金规模,追求机会型的投资策略。

社保基金作为主要的另类投资机构投资人,根据国务院规定,可以将不超过社保基金总资产比例10% 的资金投资于经发改委认定的PE 基金,因此社保基金作为PE 基金LP 可以间接投资房地产,从资产配置上存在可操作空间。其阻碍之一在于目前国内社保基金成立的时间较短,管理的基金规模不大,缺乏充分的过往投资业绩来证明自己。

2010 年和2012 年,保监会先后颁布和调整投资不动产的细则,降低了保险公司间接投资PE 基金的门槛, 同时增加了保险公司对不动产领域的可投资资金的规模,为未来人民币房地产基金LP 市场带来了曙光。但是, 保险资金投资房地产基金所要求的管理资金规模较高, 业绩要求也较高, 符合保险公司政策要求的基金管理机构较少,因此,大的保险机构更愿意进行直接投资,自行配置房地产投资团队。2011 年,平安人寿获得直接进行PE 和不动产投资的双牌照资格,由此成为国内首家获此牌照的保险公司。

从未来房地产基金的发展趋势和投资人资产配置的实际因素出发,机构投资人将会成为未来人民币房地产基金的主要资金来源,并主导整个行业的迅速发展和成熟。

2. 管理机构:独立品牌基金优势显现。

现阶段,由于基金投资房地产项目的退出渠道受限,意味着采用项目导向的投资方式能够降低基金运作风险,因此,开发商直接设立的基金或者开发商衍生设立的基金就具有天然的优势。随着基金投资人的成熟,特别是机构投资者的入场,独立运作不存在利益输送关系的地产基金会获得机构投资者的青睐。

业内也有一批独立基金品牌在快速成长,如星浩资本、高和资本、德信投资等,短短几年间迅速建立了品牌声誉。从市场的发展趋势和地产基金作为资产配置类别的角度出发,独立基金品牌在募资能力、投资标的的优化筛选、独立管理和运营、业绩退出回报等各个方面都将更具竞争优势。

3. 投资策略:从住宅开发的单一投资到多元化投资。

当前的市场机构以债券投资和住宅类投资为主,绝大部分属于机会型投资策略,风险偏好高度集中,市场分化趋势不明显。未来市场投资策略必将向多元化方向发展,形成更为丰富的多元化市场格局,满足投资人资产配置的要求。从投资标的物来看,私募基金将在住宅地产、商业地产、酒店、写字楼、养老地产、工业地产之间均衡布局,各物业投资能力更加专业化。

从投资阶段来看,随着房地产行业发展进入下半场,地产企业的分化趋势越来越明显,市场排名在前列的企业优势越来越集中,缺乏行业资源和管理能力的企业会成为并购整合的对象,私募基金将起到推波助澜的作用。未来,并购类的房地产基金将成为市场竞争的主体,大房企、大金融企业在房地产市场上的竞争将越来越多地借助于并购型的房地产基金。在这方面,外资背景的地产基金充当了先行者和行业标杆的角色,国内房地产基金还未形成成熟的并购基金运作模式,要追上外资地产基金的脚步,还有很长的路要走。

4. 退出渠道:REITs 亟待建立。

当前房地产基金的退出方式主要以项目方回购或者散售为主,对商业地产和产业地产,采用散售的方式给项目后期运营带来很多困难。因此,建立REITs 的公募市场能解决私募基金退出渠道单一的问题。但现阶段国内公募REITs 推进举步维艰,监管层对法律法规、总体监管架构的设计还不能达成一致的意见,虽然在2009 年中国人民银行会同有关部门形成了REITs 初步试点的总体框架,但REITs 却一直未能启动。